リースバックのメリットデメリット

その他「老後の資金を確保したい」「住宅ローンの返済負担を減らしたい」

近年、リースバックの利用者が増えています。

その背景には、住宅ローンの借り入れの高年齢化や平均給与の減少などといった社会背景が影響しています。また新型コロナウイルスの影響で収入が減少してしまった世帯も多々あります。

そこで、「資金を確保するためにリースバックを利用したらいいのではないか」と考えるのも無理はありません。

しかし、手放しで進めてしまうのはよくありません。物事は表裏一体であり、リースバックにもメリットとデメリットがあります。リースバックのメリットデメリットをよく把握した上で運用するようにしましょう。

Contents

リースバックとは?

リースバックとは、資金調達方法の一つです。

自宅を売却し、その代わりにまとまった資金を手に入れることができる方法をリースバックといいます。

では、リースバックの仕組みからお話していきます。

リースバックの仕組み

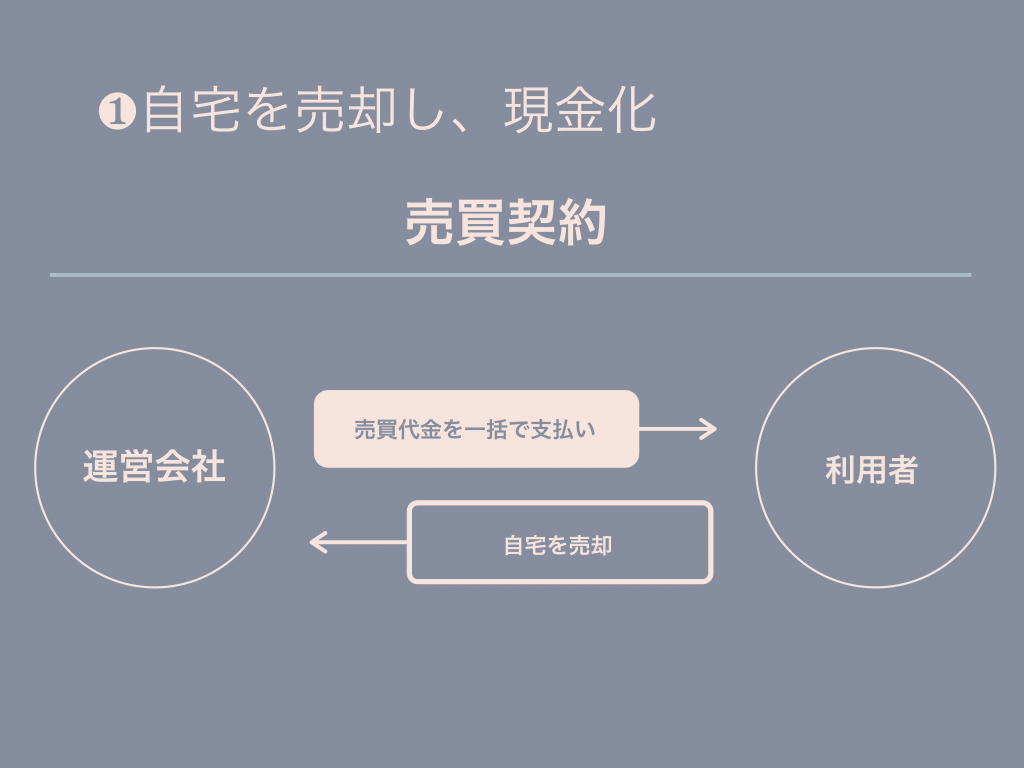

リースバックの仕組みは、下記の図のように運営会社と利用者の間で売買契約と賃貸借契約が結ばれます。

自宅を売却し、現金化

売買契約で利用者が運営会社に自宅を売却します。その代わりに運営会社から自宅売買の代金を一括で受け取ることができます。

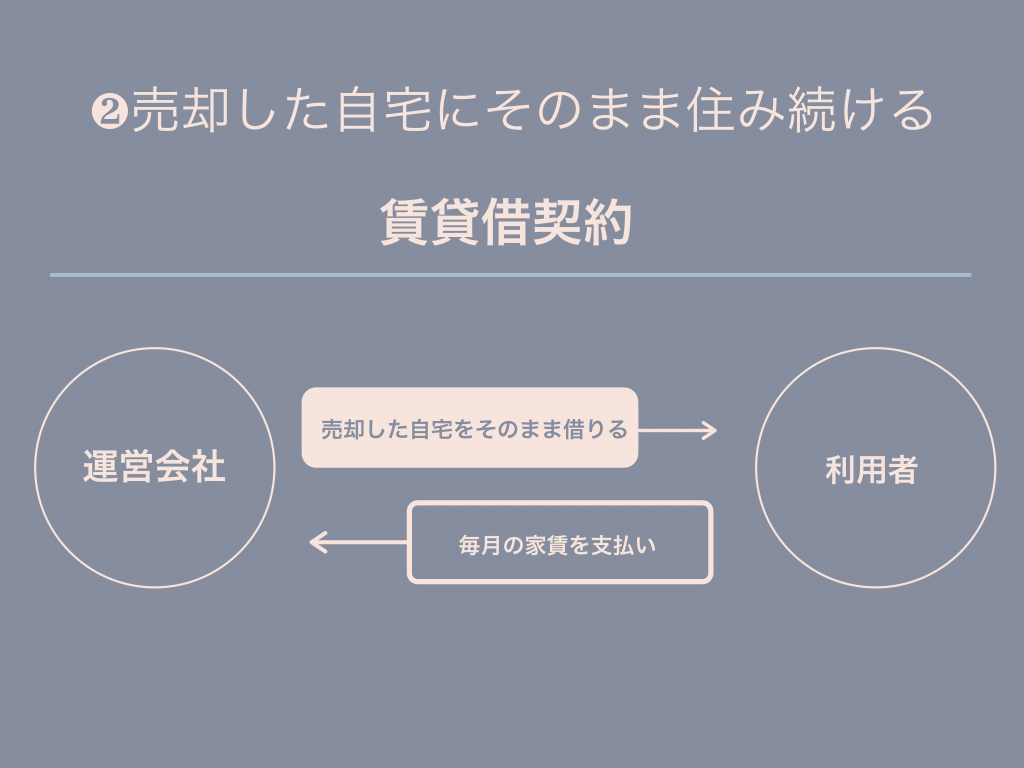

売却した自宅にそのまま住み続けることができます

運営会社と利用者で賃貸借契約を交わして、利用者は毎月の家賃を支払うことで売却した自宅をそのまま借りることができます。

将来3つの選択肢から利用者が選択

将来的には、利用者が「買い取り」「引っ越し」「更新」の3つの選択肢から選ぶことになります。苦渋の決断で一度自宅を売却しても再度買い戻せるというのが嬉しいポイントですね。

どんな人がリースバックを利用しているのか?

このような人が利用しています。

- ・老後の資金を確保したい

- ・住宅ローンの返済負担を減らしたい

リースバックにはメリットだけでなく、デメリットもありますので

契約した後で後悔しないようにメリットデメリットをよく理解して検討しましょう。

リースバックのメリットデメリット

リースバックのメリット

リースバックのメリットは大きく分けて3つあります。

- ①まとまった資金を一括で受け取れる

- ②自宅を売却した後も同じ家に住める

- ③周りに知られずに売却できる

①まとまった資金を一括で受け取れる

リースバックの一番のメリットは、まとまった資金を一括で受け取れることです。

自宅を売りに出してでも資金調達が必要な場合は、短期間で現金化することが可能です。

②自宅を売却した後も同じ家に住める

自宅を売却してもそのまま自宅に住み続けられる点も、魅力の1つでしょう。

引っ越しにかかる費用がかからない点やライフスタイルを変えなくてもいい点など、高評価できると言えます。

例えば、住宅ローンの返済が滞って金融機関に一括返済を求められたとしても、リースバックを利用できればリースバックの売却資金で住宅ローンを完済し自宅に住み続けることも可能になります。

しかし、デメリットのところでも触れますが、売却の価格は市場価格よりも安くなる傾向があるので、売却価格と住宅ローンの返済残高を比べて完済できるのか確認する必要があります。

③周りに知られずに売却できる

リースバックでは、運営会社と利用者の間だけで取引が行われるので、公に売却を周知しません。そのため、周囲に売却予定であることが知られることなく売却することができます。

特に金銭的な問題やネガティブな理由で売却する場合は、大きな利点となるでしょう。

リースバックのデメリット

リースバックのデメリットは3つあります。

- ①売却価格が市場価値よりも安くなる

- ②所有権が運営会社に移り、月々の家賃が発生する

- ③ずっと住み続けられるとは限らない

①売買価格が市場価格よりも安くなる

売却価格は不動産の取引相場よりも安くなります。

なぜなら、リースバックでの売却は買い手(運営会社)にとっては売り手に貸し続けなければならなかったり、買戻しを要求されたら応じなければならないなど制約が多くあるためです。

売却価格の落ち込み具合は、一般的に不動産売却の70~80%と言われています。

②所有権が運営会社に移り、月々の家賃が発生する

売却するということは、自宅の所有権が運営会社に移るということです。

運営会社と賃貸借契約を結び、自宅を賃貸するということになります。賃貸するということはもちろん月々の家賃が発生することになります。

一時的にまとまった資金が調達できたとしても、その後賃貸として家賃を払い続けていくことになりますから、支払いが滞らないよう事前にシミュレーションをしておきましょう。

③ずっと住み続けられるとは限らない

リースバックのメリットとして売却後も自宅に住み続けられるという点がありますが、「ずっと」という保証はありません。

運営会社によっては、「賃貸借契約期間」を設けているところもあり、期間がくれば退去しなければならないこともあります。契約の際には、賃貸できる期間をきちんと確認しておきましょう。

また、リースバックでは家賃の価格設定が高く、支払いが滞っていると退去を求められる可能性もあります。

もしトラブルになったら?

トラブルを避けるためには、契約前の確認が最も重要です。

費用のことはもちろん、賃貸借契約の期間や、どのような方法で取引が行われるのかも確認しましょう。

しかし、気を付けていてもトラブルに巻き込まれることもあります。

万が一トラブルが起こった際には、弁護士に相談するなどして早期解決を目指しましょう。

その他のコラム

債務整理をすればクレジットカードは作れませんか?

債務整理あらゆる借金を減額もしくは免除できる債務整理は借金を抱える人にとってありがたい存在です。しかしながら大きなペナルティを受けてしまうのも債務整理の特徴の1つとなっています。 今回は、債務整理した場合のクレジットカードの作成について焦点を当てていきます。 はたして債務整理の最中や手続き後にクレジットカードは作れるのでしょうか? 債務整理後にクレジットカードは作れるのか? 結論から言うと、債務整理後にクレジッ...

債務の時効援用とその手続きについて

債務整理一定期間返済していない借金は、時効によって帳消しできることがあります。ただし、必要な要件を満たし、なおかつ、「借金は時効により消滅した」と債権者に主張しなければなりません。これを時効の援用といいます。ここでは、時効の援用に必要な手続きについて説明します。 時効の援用には手続きが必要 時効の援用は、借金を一定期間返済しなかった人が、「時効を迎えたことで返済の必要はなくなった」と債権者に意思表示することです。 ...

債務整理後も住宅ローンは組めますか

債務整理任意整理や自己破産など、過去に債務履歴をした人は信用情報に掲載され、一定期間借金をしたりローンを組んだりできなくなります。しかし、結婚してあこがれのマイホームを購入したいとき、任意整理したことがあるのを理由にローンの審査を断られる事態があってはなりません。人生において最も高額な買い物である「マイホームの購入」を、過去の過ちが原因でできなくなってしまうのはあまりにも不公平です。 たとえ任意整理をした過去があっても、工夫次第...

債務整理後に生活はどう変わるのか?

債務整理支払えない借金を抱えている方は少なくありません。そのような悩みを抱えている方が利用している債務整理ですが、「債務整理後の生活は一体どのように変化するの?」と気になっている方も多いのではないでしょうか? 今回は、債務整理後の生活に影響するメリット・デメリットについてご紹介します。 債務整理を利用している方や、利用を検討している方は、ぜひ参考にしてみてください。 債務整理後の生活で得られるメリット 債務整理...

債務整理中に新たな借り入れをするのは

債務整理(1)債務整理中とは 債務整理には、①任意整理②個人再生③自己破産があります(※1)。どの手続きをとっても、弁護士に依頼をすると、必ず弁護士から債権者へ受任通知(※2)を発送します。よって、債務整理中とは、①②については受任通知発送 0借金の返済終了までをいい、③については裁判所から認められる時点(例:免責決定時)をいいます。 (2)ブラックリストについて 受任通知を受け取った債権者(金融機関等)は、いわ...